Prendre rendez-vous au 06 19 81 34 72

Pourquoi choisir Pali Kao Capital

1. Nous avons sélectionné les contrats d’assurance vie Luxembourgeois les plus performants.

2. Nous bénéficions d’une forte expertise dans le domaine des marchés financiers (plus de vingt-cinq ans d’expérience dans le conseil en investissement financier).

3. Nous accompagnons nos clients dans la durée, leur offrant réactivité, expertise et indépendance.

4. Nous ne sommes liés à aucune compagnie financière, ou de private equity, ainsi, nous conseillons nos clients, en totale indépendance, au mieux de leurs intérêts.

5. Nous avons accès à une pluralité de fonds, nous sélectionnons ceux alliant performance et régularité, en adéquation avec le profil de risque de nos clients.

Qu'est-ce que l'assurance-vie luxembourgeoise ?

L’assurance-vie luxembourgeoise est un contrat d’assurance vie souscrit auprès d’une compagnie d’assurance luxembourgeoise. Ce contrat permet à l’assuré de placer son épargne dans des fonds d’investissement (OPC, SICAV, FCP, etc.) gérés par la compagnie d’assurance. L’assuré peut choisir les fonds dans lesquels il souhaite investir, en fonction de ses objectifs d’épargne et de ses préférences d’investissement.

Le contrat d’assurance vie luxembourgeois est un contrat d’épargne qui répond aux mêmes engagements que le contrat d’assurance vie français.

C’est un outil patrimonial, permettant d’épargner, de valoriser son capital et de le transmettre aux bénéficiaires désignés. Vous avez la liberté de retirer à tout moment tout ou partie du capital investi.

Nos contrats d'assurance-vie luxembourgeoise

Les avantages de l'assurance-vie luxembourgeoise

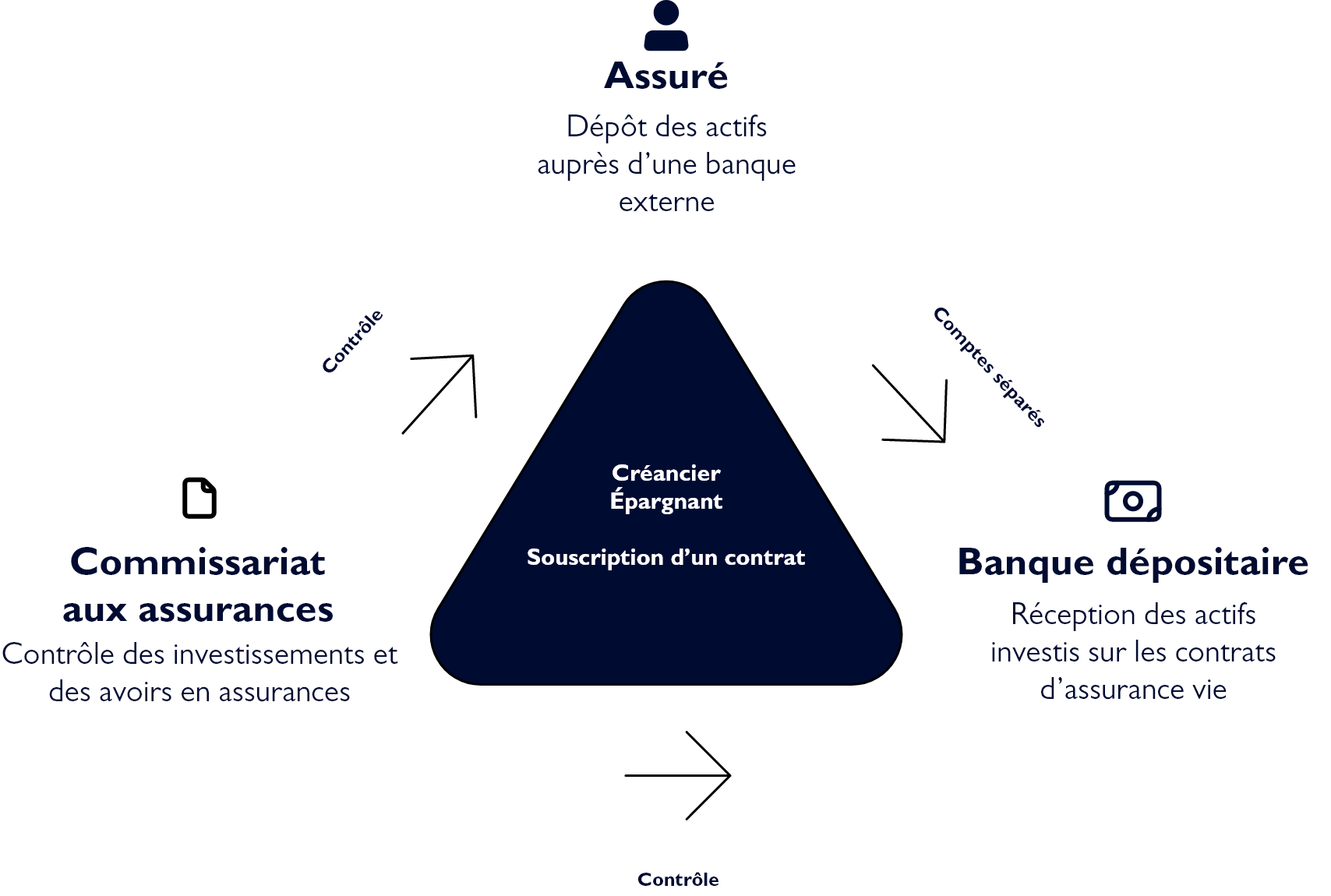

Triangle de securité

Dépôt des actifs auprès d'une banque dépositaire

Les actifs liés aux contrats d’assurance-vie sont déposés - séparément des autres engagements de la compagnie d’assurance- auprès d’une banque dépositaire préalablement approuvée par le Commissariat aux Assurances.

La convention tripartite

Le « triangle de sécurité » est matérialisé par la signature d’une convention tripartite de dépôt entre la compagnie d’assurances, la banque dépositaire et l’autorité de contrôle des assurances au Luxembourg (le Commissariat aux Assurances). Le cloisonnement des actifs est contrôlé chaque trimestre par le commissariat aux assurances.

Le super-privilège des souscripteurs

En cas de défaillance de l’assureur, l’autorité de contrôle peut bloquer les comptes pour protéger les droits des souscripteurs. Ainsi, les avoirs des clients déposés sur leur contrat d’assurance vie Luxembourgeois sont totalement indépendants des fonds propres de la compagnie d’assurance. En cas de faillite de la compagnie d’assurance, les créanciers ordinaires ne pourront exercer leur droit de recouvrement sur les actifs des contrats d’assurance vie Luxembourgeois, ainsi votre capital est protégé.

Non application de la Loi Sapin 2

Instituée en France en 2016, peut limiter les retraits sur les contrats d’assurance vie français en cas de grave crise économique pour une période de 3 mois, renouvelable 3 mois supplémentaires (dans la limite de 6 mois consécutifs) Cette loi ne s’applique pas sur les contrats Luxembourgeois investis en unités de compte et sur certains contrats Luxembourgeois investis en fonds euro, qui ont choisi d’assurer leur fonds Euro en dehors de la France. Ainsi, les titulaires d’un contrat d’assurance vie ou de capitalisation luxembourgeois, ne risquent pas de voir leurs retraits bloqués.

LE SUPER PRIVILÈGE

Les souscripteurs disposent de la qualité de créanciers privilégiés de 1er rang de la compagnie d’assurances sur la masse des actifs. Ce privilège du souscripteur, qui prime sur tous les autres créanciers, quels qu’ils soient, doit permettre aux clients de récupérer en priorité les créances relatives à l’exécution de leurs contrats d’assurance en cas de défaillance de la compagnie d’assurance.

LA STABILITÉ POLITIQUE ET ÉCONOMIQUE

Comme aucun autre état Européen. Le Luxembourg bénéficie d’un AAA, la meilleure note possible contre un simple AA pour la France. Seul Quinze pays dans le monde bénéficient de ce rating.

LA NEUTRALITÉ FISCALE IDÉAL POUR LES EXPATRIÉS OU FUTUR EXPATRIÉ

Au Luxembourg, quelle que soit la résidence fiscale du souscripteur, les rachats opérés sur les contrats d’assurance-vie ne subissent aucune retenue à la source, contrairement à la France. Le souscripteur ne subit que la fiscalité de son lieu de résidence. Un souscripteur résident fiscale français sera donc soumis sur son contrat luxembourgeois à la fiscalité française au moment des rachats. Si ce même souscripteur part ensuite vivre à l’étranger et devient résident fiscal d’un autre pays, le contrat luxembourgeois va s’adapter aux règles fiscales du nouvel état de résidence du souscripteur.

NEUTRALITÉ FISCALE EN CAS DE DÉCÈS

Le droit civil Luxembourgeois ne taxe pas les capitaux décès versés aux bénéficiaires des lors que l’assuré n’est pas résident fiscal luxembourgeois. La succession du défunt ne supportera que les droits de succession de son lieu de résidence, et éventuellement celle des bénéficiaires.

CHOIX DE LA DEVISE

La première particularité du contrat luxembourgeois, contrairement au contrat d’assurance-vie français, tient du fait qu’il peut être libellé ou alimenté en devise autre que l’Euro (Dollar américain USD, Livre sterling GBP ou Franc suisse CHF….). Ce type de contrat est un avantage incontestable pour les expatriés, ou investisseurs ayant la volonté de s’expatrier dans le futur, ainsi il peuvent épargner sans avoir à subir les aléas des marchés des changes.

Comparatif : Contrat d’assurance vie Luxembourgeois vs Assurance vie Française

| Caractéristiques | Assurance vie Luxembourgeoise | Assurance vie française |

|---|---|---|

| Loi Sapin 2 applicable (gel des actifs) | NON | OUI |

| Ségrégation des comptes (Assureur et assuré) | OUI | NON |

| Super privilège (statut de créancier de 1er rang) | OUI | NON |

| Notation du pays par Standard & Poor's | AAA (meilleur niveau possible) | AA |

| Plafond de garantie en cas de faillite | Aucun plafond | 70 000 € (par déposant et par société d’assurance) |

| Fiscalité des revenus et des transmissions | Fiscalité identique pour un résident français | / |

| Choix de la devise | OUI | NON |

| Fiscalité adaptée au pays de résidence | OUI | NON |

LA SOUPLESSE, LES DIFFERENTS MODES DE GESTION

Il existe trois modes de gestion principaux pour un contrat d’assurance-vie luxembourgeois : la gestion sous mandat, la gestion pilotée, et la gestion libre.

LA PLURALITÉ DES SUPPORTS D’INVESTISSEMENT

L’objectif principal d’un contrat est de garantir la sécurité de l’investisseur. La réglementation luxembourgeoise catégorise et segmente les contrats selon le montant investi, ce qui définit la liberté d’investissement et les actifs admissibles. Plus le montant investi est élevé, plus les actifs accessibles sont nombreux.

La gestion libre

Les souscripteurs disposent de la qualité de créanciers privilégiés de 1er rang de la compagnie d’assurances sur la masse des actifs. Dans le cadre de la gestion libre, l’épargnant gère directement son contrat d’assurance-vie. L’offre luxembourgeoise repose sur deux types de supports :

FONDS GÉNÉRAL : CAPITAL GARANTI

Le Fonds Général garantit le capital pendant toute la durée de l’investissement. Disponible principalement en euros, certaines compagnies offrent également des options en dollars américains. Attention : Ce fonds n’est pas systématiquement présent dans tous les contrats luxembourgeois.

FONDS EXTERNES

Ces fonds offrent une large gamme d’options, souvent non accessibles dans les contrats français. Ils permettent d’investir via des gestionnaires financiers internationaux.

La gestion dédiée ou sous-mandat

La gestion dédiée est un mode de gestion offrant un suivi personnalisé grâce à l’intervention d’un conseiller ou d’un gestionnaire de patrimoine.

AVANTAGES

Possibilité de définir une stratégie d’investissement adaptée aux objectifs de l’assuré et à son profil de risque. Allocation des fonds basée sur les performances et les opportunités des marchés financiers. Expertise et personnalisation renforcées.

LIMITES

Frais de gestion potentiellement plus élevés par rapport aux autres modes de gestion.

Les fonds d’investissement disponibles

FONDS INTERNES COLLECTIFS (FIC)

Ces fonds sont accessibles à des groupes d’investisseurs, sans lien familial requis. Ils offrent une diversification du portefeuille adaptée à différents profils de risque. Leur réglementation garantit un niveau élevé de sécurité et de transparence.

FONDS INTERNES DÉDIÉS (FID)

Exclusifs et personnalisés, ces fonds permettent une gestion sur mesure. Ils incluent des options sophistiquées telles que produits structurés, fonds internationaux, ou encore Private Equity. Ils nécessitent l’intervention d’un gestionnaire financier désigné par le souscripteur.

FONDS D’ASSURANCE SPÉCIALISÉ (FAS)

Destinés aux investisseurs avertis, ces fonds offrent une grande autonomie dans la gestion des actifs. Idéal pour les investissements à long terme et les produits spécifiques. Contrairement au FID, leur cadre réglementaire est plus souple.